Y afirma “que las haciendas forales han perdido legitimidad para exigir impuestos al que no puede evadirlos”. Por su parte la hacienda gipuzkoana los aumenta, a los de siempre, a los que tienen una nómina.

Y afirma “que las haciendas forales han perdido legitimidad para exigir impuestos al que no puede evadirlos”. Por su parte la hacienda gipuzkoana los aumenta, a los de siempre, a los que tienen una nómina.

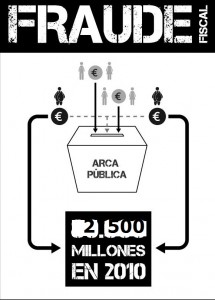

La “tolerancia extrema” de las administraciones y la falta de “voluntad” para combatir el fraude en Euskadi ha disparado el volumen de la elusión fiscal hasta cerca de 2.500 millones de euros anuales, según un informe de la UPV. El estudio, que indica que el fraude se concentra en rentas altas, profesionales, autónomos y empresarios, subraya que las haciendas forales han perdido “legitimidad” para “exigir los impuestos a quienes no pueden evadirlos”.

Estas reflexiones forman parte del informe ‘Bases para una reforma fiscal en la Comunidad del País Vasco’, elaborado por un equipo de expertos de la UPV y dado a conocer por el Gobierno vasco en una respuesta a una pregunta parlamentaria del PNV, recogida por Europa Press.

El texto subraya que el fraude es “el problema más importante” que tiene el sistema fiscal vasco, un sistema cuya modificación –con propuestas de subida de impuestos y refuerzo de la lucha contra el fraude incluidas– es precisamente objeto de debate en estos momentos por parte de partidos políticos e instituciones.

El estudio denuncia que la elusión fiscal “ha sido un problema largamente ignorado” hasta ahora, puesto que, en los años previos a la crisis económica, “había un margen recaudatorio amplio con los contribuyentes controlados (fundamentalmente asalariados) y porque de esta forma se evitaba enfrentarse a grupos de interés con un peso económico y social sustantivo”. Los expertos de la UPV citan entre estos grupos a instituciones financieras, asociaciones empresariales y las rentas elevadas.

El coste de esta “inacción”, según el informe, ha sido una pérdida recaudatoria y “una inequidad radical del sistema fiscal”. Además, “en el camino, las haciendas forales se han dejado buena parte de la legitimidad para exigir los impuestos a quienes no pueden evadirlos”. En esta línea, alerta de que “quienes pagan (los asalariados) no van a aceptar muchos más impuestos adicionales mientras otra parte de la sociedad (no asalariados) permanece con niveles de tributación muy bajos”.

Aunque reconocen que es “difícil” precisar la dimensión del problema, los expertos que han elaborado este estudio sitúan el fraude fiscal en el 20 por ciento del Producto Interior Bruto (PIB). Según explican, teniendo en cuenta los niveles de presión fiscal en Euskadi, esto supondría entre 2.000 y 2.500 millones de euros.

“POCO CREÍBLES”

Este tipo de conductas irregulares, tal y como se recoge en el trabajo, “se concentran en las rentas altas y en las rentas no salariales”. En este sentido, al comentar las rentas declaradas en el IRPF, subraya que las de autónomos, profesionales y empresarios son “poco creíbles”. El estudio indica que las rentas de trabajo suponen casi el 80 por ciento de la renta fiscalizada, mientras que las de actividades –esencialmente de empresarios, profesionales y autónomos– “suponen sólo el 8,2 por ciento de la renta declarada”.

Respecto al Impuesto de Sociedades, destaca que se trata de un tributo que pagan fundamentalmente las grandes compañías, mientras que la “mayoría” de las pequeñas y medianas empresas “pagan entre poco y nada”, entre otras cosas, “porque el fraude es sencillo, ya que no hay ningún control” en esta figura tributaria.

“BENEVOLENCIA”

Además, al analizar la aplicación de sanciones por parte de las haciendas forales en los casos en los que se detectan conductas fraudulentas, los expertos de la UPV aseguran que las penalizaciones “tienden a aplicarse de forma benévola”. “En realidad, muchas veces incluso se negocia la cantidad descubierta, de tal forma que la sanción real sobre el total defraudado acaba siendo muy baja”.

El informe denuncia que “el fraude fiscal ha sido totalmente ignorado por las autoridades políticas como si fuera algo que no existiera”, a lo que añade que “cuando se descubren fraudes estructurales se actúa con una tolerancia extrema”.

Como ejemplo de esta “falta de voluntad”, recuerda que en 2010 se difundió información de 3.000 contribuyentes con cuentas en Suiza, “buena parte de ellos residentes vascos”, y que, salvo en el caso de la Hacienda de Gipuzkoa, “el resto parece no haber hecho nada”.

El equipo que ha elaborado el informe está integrado por el catedrático Ignacio Zubiri y las profesoras Lourdes Serna Blanco y Mercedes Vallejo Escudero, todos ellos de la UPV.

A semejanza de España, que incluso aprobó una reforma exprés de la Constitución, se han aprobado las medidas de ajuste en Italia -dictadas también por Bruselas- y el senador Monti pilotará un Gobierno que, de forma parecida a Grecia, se pronostica de técnicos, en el que los expertos económicos tomarán las decisiones.

En los países de la Unión Europea se sigue una senda muy tortuosa y estrecha que marcan el FMI, el Banco Central Europeo, las agencias de calificación de riesgos, en definitiva, lo que se ha dado en llamar «mercados». En este contexto, en el que solo podemos hacer «lo que hay que hacer», lo que nos marcan las directrices europeas y lo que nos dictan los mercados, desaparecen las presuntas diferencias entre unos partidos y otros.

¿Qué capacidad de decisión nos queda a los ciudadanos? ¿Cuál es nuestro papel en la superación de esta crisis que cada día nos exige más esfuerzos, sacrificios y renuncias?

Pingback: A mala baba » Blog Archive » ¿Se puede luchar mejor contra el fraude fiscal en Euskadi?

En una comunidad como la vasca, fragmentada en poderes políticos provinciales, el debate sobre una fiscalidad que iguale en deberes a todos los ciudadanos, es, a día de hoy, una utopía. La progresiva pérdida institucional del PNV ha sacado a la luz las ineficiencias de un entramado institucional que antes se engrasaba, —a veces con un golpe en la mesa—, desde la sede del partido hegemónico, Sabin Etxea, pero que ahora, con diferentes partidos gobernando en cada Diputación, —PNV en Bizkaia, PP en Álava y Bildu en Gipuzkoa— se asemeja más a un “sálvese quien pueda” tributario que a un sistema armonizado diseñado para sostener el Estado del Bienestar. En esta asignatura, los partidos y las instituciones han suspendido. El balance entre ingresos y gastos, después de cuatro años de recortes, falla por la vía del ingreso.

La principal consecuencia es que pese a ser todos ciudadanos iguales ante la ley, en cada provincia, cada uno de ellos, contribuye con cantidades diferentes a la Hacienda —también les sucede a las empresas que pagan más o menos en función de dónde está su sede social—.

La UE avanza hacia una fiscalidad unida y en Euskadi se atomiza

Las diferentes pequeñas reformas tributarias que han afrontado a lo largo de esta legislatura, Gipuzkoa por una parte, y Bizkaia y Álava por otra, junto a la incapacidad del Gobierno, no ya para imponer, sino ni siquiera incidir en un modelo determinado de fiscalidad, —pese a que la Ley de Armonización Fiscal lo prevé— han dibujado una Euskadi que se acerca más a tres realidades fiscales exclusivas, desconectadas y a veces enfrentadas, que a un país articulado en torno a ciudadanos con los mismos derechos y deberes. Europa avanza con paso firme, aunque lento, hacia una unidad fiscal mientras Euskadi defiende a capa y espada la atomización foral.

El debate de la fiscalidad, que debiera de haber sido prioritario en una coyuntura recesiva y de escasos ingresos, —Euskadi ha caído a niveles de 2005— se ha transformado en un campo de batalla. Todos debían de haber gritado unidos en contra del fraude fiscal y han acabado gritándose los unos a los otros. Parecía lo más justo que todas las instituciones se pusieran de acuerdo para exigir un esfuerzo extra a quien tuviera más recursos para hacer frente a esta situación, y entre la inacción de las Diputaciones alavesa y vizcaína, y la reforma fiscal del Gobierno de Mariano Rajoy, van a seguir pagando más los trabajadores por cuenta ajena por la vía de la subida del IRPF, y todos los consumidores, sin excepción, a través de las subidas del IVA.

Un debate incómodo

El Parlamento vasco celebró el pasado mayo, por vez primera en sus 32 años de historia, un debate monográfico sobre la fiscalidad y para llevarlo al hemiciclo fue necesario superar las dos veces en las que PNV y PP unieron sus votos en la Mesa de la Cámara para abortar el debate que proponía el PSE.

El debate sobre la fiscalidad es muy incómodo. Y para el PNV tiene un plus de incomodidad si quien empuja a las Diputaciones es un Gobierno socialista. El diputado general de Bizkaia, José Luis Bilbao, que ha sido la principal voz contra la reforma esta legislatura, restó legitimidad a los socialistas para afrontar ese escenario con el argumento de las medidas adoptadas por el anterior Gobierno, el del socialista de José Luis Rodríguez Zapatero. En su opinión, la eliminación del 1% en el impuesto sobre las ampliaciones de capital de las sociedades anónimas, o la deducción de los 400 euros fueron errores. “Ustedes no tienen credibilidad para mantener, en serio, una propuesta fiscal con contenido” espetó a los socialistas vascos días antes de celebrarse el pleno monográfico.

El PNV no ha detallado la reforma que su presidente, Iñigo Urkullu, ahora sí que ve “necesaria”. Bilbao hizo famosa una frase en julio del pasado año: “El lehendakari propone ordeñar más veces la vaca para que dé más leche. Yo no. La vaca está enferma y no dará más leche por mucho que la ordeñemos más. Hay que curar a la vaca”. Aunque la vaca sigue con mucha fiebre, y ha empeorado notablemente, ahora sí hay que ordeñarla.

En apenas tres semanas, el próximo 23 de octubre, dos días después de la jornada electoral, el Consejo Vasco de Finanzas escenificará el fracaso de la política tributaria de las diputaciones forales, al no lograr sus objetivos y recaudar bastante menos de lo que habían previsto.

Los ingresos caerán en torno al 6,5%, y el fracaso tendrá una cifra, los 790 millones que ingresarán de menos. El Gobierno se verá afectado por el 70% de esa cantidad, y tendrá que ajustar —aunque ya lo tenía más o menos previsto— en unos 553 millones adicionales.

En lo que va de legislatura las Diputaciones han recaudado sistemáticamente menos de lo previsto, obligando al Ejecutivo, que es quien tiene que hacer frente a todo el gasto social, a recortar gastos de funcionamiento, de personal e inversiones, para hacer frente a la debacle.

El hecho de que sólo al final de legislatura el PNV haya reconocido que es necesaria una reforma fiscal y la haya dejado agotarse sin hacer un auténtico esfuerzo en mejorar el ingreso —sólo reducir gastos— es lo que lleva al partido socialista a inferir que “se trata de una estrategia para ahogar al Gobierno”.

El PNV a través de la Diputación Foral de Bizkaia ha frenado cualquier intento de condicionar la capacidad normativa de las Juntas Generales, y el Gobierno vasco apenas si ha conseguido mantener viva la llama del debate —pero sin efectos “contables”— pese al pleno monográfico en el que buscaron un apoyo mayoritario para que las diputaciones promovieran una reforma. El PP en Euskadi ha dicho no a lo que su presidente, Mariano Rajoy, ha hecho con el IRPF y con el IVA. Ahora también ve necesaria la reforma fiscal.

¿Cómo hacen las grandes fortunas para tributar lo mínimo a través de las Sicav?

Carlos Cruzado

Nueva Tribuna/Gestha

En plena recesión económica y con una pérdida continua de poder adquisitivo por parte de la inmensa mayoría de los trabajadores, las Sociedades de Inversión de Capital Variable, comúnmente conocidas como Sicav, siguen engrosando curiosamente su patrimonio, con un aumento del 2% hasta septiembre, según VDOS, hasta rozar los 24.000 millones de euros.

Sobre el papel, algo más de 400.000 personas se reparten este capital, pero en realidad son muchos menos los beneficiados, ya que cerca del 90% de estas sociedades son sospechosas de ser Sicav “privadas”, en manos de un único accionista, y no verdaderas instituciones de inversión colectiva con decenas y hasta miles de partícipes.

Generalmente las grandes fortunas ostentan el 99,9% del capital de una Sicav para utilizarla como vehículo de sus inversiones en otras empresas, representando el resto de accionistas un papel meramente simbólico. Con esta estrategia pretenden reducir al mínimo su factura fiscal, ya que las Sicav solo tributan un máximo del 1% sobre sus beneficios, en contraste con el 52% que pagan las rentas más altas en el IRPF (llegando al 56% en el caso de Cataluña).

A diferencia de un pequeño inversor, que necesita retirar parte o la totalidad de su inversión depositada en una Sicav para hacer frente a sus necesidades económicas, los grandes patrimonios apenas reintegran su participación. ¿Por qué? Porque controlan íntegramente el destino de las inversiones de la sociedad y no necesitan sacar el dinero para adquirir una determinada participación en otra empresa, sino que realizan esa operación a través de la Sicav.

Esta argucia les permite pagar solo un 1% por los beneficios que obtenga la Sicav de sus inversiones, al mismo tiempo que permite a estos patrimonios multimillonarios no tributar jamás en el IRPF por dichas ganancias.

Para evitar este abuso, los Técnicos del Ministerio de Hacienda (Gestha) hemos hecho llegar en múltiples ocasiones a los grupos políticos del Congreso una propuesta para fijar el porcentaje máximo de participación en una Sicav entre el 2% y el 5% de su capital social máximo. En el caso de que este tipo de sociedades no respetara el nuevo porcentaje de participación, sería una causa de descalificación como institución de inversión colectiva. Así de fácil.

Carlos Cruzado. Presidente de los Técnicos del Ministerio de Hacienda (GESTHA)